부동산을 사고팔 때는 다양한 세금이 부과되며, 취득세, 등록세, 양도소득세 등이 대표적입니다. 세금의 종류와 세율은 부동산의 유형, 보유 기간, 거래 금액 등에 따라 달라질 수 있습니다. 부동산 거래 시 세금에 대한 이해는 효과적인 자산 관리와 절세를 위해 필수적입니다.

* 집 사고팔 때, 절세 팁 3가지는 글의 하단에 있습니다.

집을 살 때 부과되는 세금

취득세

취득세는 부동산을 취득할 때 납부해야 하는 지방세입니다. 일반적으로 주택을 취득하는 경우 취득가액의 1~3%가 부과되며, 취득 시점과 지역에 따라 세율이 달라질 수 있습니다. 주택 유형, 면적, 거래 금액 등에 따라 취득세 감면 혜택을 받을 수 있으므로, 관련 규정을 확인하는 것이 좋습니다.

취득세는 추가 설명을 드리도록 하겠습니다.

주택 취득세율

주택 취득세는 취득 가액에 따라 1~3%의 세율이 적용됩니다. 6억 원 이하는 1%, 6억 원 초과 9억 원 이하는 2%, 9억 원 초과는 3%의 세율이 적용됩니다. 다만, 조정대상지역 내 주택, 법인이 취득한 주택, 비조정대상지역 내 고가주택 등에는 3%~12%의 중과세율이 적용될 수 있습니다.

주택 외 부동산 취득세율

오늘의 주제에서는 벗어나지만 상식 차원에서 주택 외 부동산 취득세율 정보도 공유드립니다. 주택 외 부동산(상가, 오피스텔, 토지 등)의 취득세율은 2~4%입니다. 취득 가액이 2억 원 이하는 2%, 2억 원 초과 10억 원 이하는 3%, 10억 원 초과는 4%의 세율이 적용됩니다. 일부 지역이나 용도에 따라 취득세율이 달리 적용될 수 있습니다.

농어촌특별세

취득세액의 10%를 농어촌특별세로 추가 부담합니다. 농어촌특별세는 취득세와 함께 신고 및 납부해야 합니다.

지방교육세

취득세액의 20%를 지방교육세로 추가 부담합니다. 지방교육세는 취득세와 함께 신고 및 납부해야 합니다.

등록세

등록세는 부동산 등기 시 납부하는 세금으로, 부동산 가액의 0.8%입니다. 단, 주택의 경우 등록세율이 0.2%로 낮아집니다. 등록세는 부동산 소유권 변동을 공시하고 공적 장부에 등기하는 데 따르는 비용으로, 등기 신청 시 납부해야 합니다.

인지세

인지세는 부동산 거래 계약서에 부과되는 세금입니다. 거래 금액에 따라 세액이 결정되며, 1억 원 이상 10억 원 미만은 15만 원, 10억 원 이상은 35만 원의 인지세가 부과됩니다. 매매계약서를 작성할 때 인지를 구매하여 첨부해야 하며, 매도인과 매수인이 인지세를 각각 50%씩 부담합니다.

집을 팔 때 부과되는 세금

양도소득세

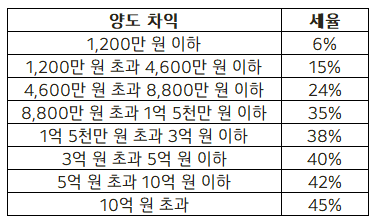

양도소득세는 부동산을 팔아 발생한 이익에 대해 부과되는 세금입니다. 양도소득세 세율은 보유 기간, 주택 수, 양도 차익 등에 따라 달라지며, 6~45%의 누진세율이 적용됩니다. 1세대 1 주택자에 대한 비과세 혜택, 장기보유특별공제 등 다양한 세제 혜택이 있으므로, 전문가와 상담하여 절세 방안을 모색하는 것이 좋습니다.

양도소득세 또한 자세히 들여다 보도록 하겠습니다.

1세대 1주택자의 양도소득세율

1세대 1주택자의 경우, 보유 기간이 3년 이상이면 6~25%의 세율이 적용됩니다. 보유 기간이 3년 미만이면 16~35%의 세율이 적용됩니다. 양도 차익이 클수록 높은 세율이 적용되는 누진세율 구조입니다.

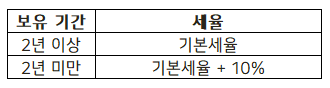

1세대 2주택 이상 또는 비거주자의 양도소득세율

1세대 2주택 이상 또는 비거주자의 경우, 보유 기간이 2년 이상이면 기본세율이 적용됩니다. 보유 기간이 2년 미만이면 기본세율에 10%가 가산됩니다. 기본세율은 6~45%의 누진세율로, 양도 차익 구간에 따라 달라집니다.

위의 내용은 양도소득세의 기본 세율 구조를 정리한 것으로, 실제 세금 계산 시에는 다양한 공제 및 감면 규정이 적용될 수 있습니다. 또한, 조정대상지역 내 주택, 분양권, 비사업용 토지 등에는 중과세율이 적용될 수 있습니다. 정확한 양도소득세 계산을 위해서는 관할 세무서나 전문가와 상담하는 것이 좋습니다.

지방소득세

지방소득세는 양도소득세의 일정 비율로 부과되는 지방세입니다. 양도소득세액의 10%가 지방소득세로 부과되며, 양도소득세와 함께 신고 및 납부해야 합니다. 지방소득세는 양도소득세와 같은 세율 구조를 가지고 있으며, 비과세 및 감면 규정도 양도소득세와 유사합니다.

주택임대소득세

주택을 임대하여 발생한 소득에 대해서는 주택임대소득세가 부과됩니다. 주택임대소득은 종합소득세 과세 대상으로, 임대소득에서 필요경비를 차감한 금액에 대해 6~45%의 누진세율이 적용됩니다. 다만, 연 소득 2,000만 원 이하의 경우 분리과세를 선택할 수 있으며, 이 경우 14%의 단일세율이 적용됩니다.

세금 절감을 위한 팁

비과세 혜택 활용

1세대 1주택자에 대한 양도소득세 비과세, 신혼부부 및 생애최초 구매자에 대한 취득세 감면 등 세제 혜택을 적극 활용하세요. 비과세 요건을 충족하면 세금 부담을 크게 줄일 수 있습니다. 다만 비과세 요건이 까다로울 수 있으므로, 관련 규정을 꼼꼼히 확인해야 합니다.

장기보유특별공제 활용

양도소득세 계산 시 장기보유특별공제를 활용하면 세금 부담을 줄일 수 있습니다. 보유 기간에 따라 최대 30%까지 양도차익을 공제받을 수 있으므로, 장기간 보유한 부동산을 양도할 때는 이를 적극 활용하는 것이 좋습니다.

전문가와의 상담

부동산 세금은 복잡한 규정과 다양한 변수로 인해 개인이 모두 파악하기 어려울 수 있습니다. 따라서 세무사, 공인중개사 등 전문가와 상담하여 효과적인 절세 전략을 수립하는 것이 바람직합니다. 전문가는 개인의 상황에 맞는 맞춤형 솔루션을 제공하여 세금 부담을 최소화하는 데 도움을 줄 수 있습니다.

부동산을 사고팔 때는 취득세, 등록세, 양도소득세 등 다양한 세금이 부과됩니다. 세금의 종류와 세율은 부동산의 유형, 보유 기간, 거래 금액 등에 따라 달라지므로, 관련 규정을 잘 이해하고 있어야 합니다. 또한 비과세 혜택, 장기보유특별공제 등을 활용하고 전문가와 상담하여 세금 부담을 최소화하는 것이 중요합니다. 부동산 세금에 대한 체계적인 이해와 대비는 현명한 자산 관리의 필수 요소입니다.

[추천글]

'생활 경제' 카테고리의 다른 글

| 부동산 직거래 방법 및 주의사항 (0) | 2024.04.19 |

|---|---|

| 집 매매 시 알아두면 유용한 팁 (0) | 2024.04.19 |

| 부동산 중개 수수료 필수 상식 4가지 + 중개료 계산기 (0) | 2024.04.19 |

| 산행 벌초 성묘 안전수칙 및 응급조치 요령 (0) | 2024.04.18 |

| 등산 필수 준비물 가이드 (0) | 2024.04.18 |